Блог им. fundamentalka |💎 АЛРОСА. Ищем драйверы роста

- 20 октября 2025, 11:59

- |

Начинаем торговую неделю обзором финансовых результатов крупнейшей алмазодобывающей компании АЛРОСА. Взглянем на ключевые моменты отчета за 1П2025 и оценим перспективы данного кейса:

— Выручка: 134,2 млрд руб (-25,1% г/г)

— EBITDA: 37 млрд руб (-42,1% г/г)

— Операционная прибыль: 27,9 млрд руб (-26% г/г)

— Чистая прибыль: 40,6 млрд руб (+10,8% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 На фоне санкций, крепкого рубля и продолжающегося падения цен на алмазы выручка в 1П2025 продемонстрировала отрицательную динамику и упала на 25,1% г/г — до 134,2 млрд руб. Примечательно, что падение происходит от «низкой базы» прошлого года… В результате EBITDA упала на 42,1% г/г — до 37 млрд руб., а операционная прибыль на 26% г/г — до 27,9 млрд руб.

— за последние 12 месяцев индекс цен на бриллианты снизился на 8% г/г — до 87,43 пунктов.

— операционные расходы остались на уровне прошлого года.

— себестоимость продаж снизилась на 16,9% г/г.

( Читать дальше )

- комментировать

- 302

- Комментарии ( 0 )

Блог им. fundamentalka |🏦 Банк Санкт-Петербург. Акции падают? Байбэк спешит на помощь

- 16 октября 2025, 12:05

- |

Сегодня в нашем фокусе Банк Санкт-Петербург и его финансовый отчет по итогам августа 2025 года (по РСБУ). Давайте разберемся, почему акции банка упали ещё сильнее с момента последнего обзора, и к чему здесь байбэк?

— Чистый процентный доход: 5,6 млрд руб (-5,3% г/г)

— Чистый комиссионный доход: 1 млрд руб (-9,3% г/г)

— Чистая прибыль: 2,6 млрд руб (-41% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Отдельно в августе банк отчитался о падении по всем ключевым финансовым показателям. Чистые % доходы снизились на 5,3% г/г — до 5,6 млрд руб. Чистые комиссионные доходы на 9,3% г/г — до 1 млрд руб., а чистая прибыль и вовсе обрушилась на 41% г/г — до 2,6 млрд руб. Причиной такого падения, в основном, является увеличение резервов.

❗️ По итогам 8М2025 расходы на резервы по кредитам составили 8,8 млрд руб. (против 6,8 млрд руб. за 7М2025). Отдельно в августе — 2 млрд руб.

— стоимость риска за 8М2025 составила 1,7% (при прогнозе в 2% на конец 2025). В августе показатель составил 2,9%.

( Читать дальше )

Блог им. fundamentalka |📱 МТС. Нужны ставки ниже

- 01 октября 2025, 11:06

- |

Наш сегодняшний материал посвящен цифровой экосистеме МТС. Пройдемся по финансовым результатам 1П2025 года, оценим актуальные проблемы, а также перспективы в акциях:

— Выручка: 370,9 млрд руб (+11,7% г/г)

— OIBDA: 136,1 млрд руб (+9,3% г/г)

— Операционная прибыль: 71,2 млрд руб (+0,4% г/г)

— Чистая прибыль: 7,7 млрд руб (-83,5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 В 1П2025 выручка выросла на 11,7% г/г — до 370,9 млрд руб. благодаря росту доходов от телекома, рекламного бизнеса, медиахолдинга и Финтех направления. Маленький позитив — выручка росла выше инфляции. В результате OIBDA прибавила 9,3% г/г — до 136,1 млрд руб. В свою очередь операционная прибыль осталась на уровне прошлого года и составила 71,2 млрд руб.

— выручка AdTech увеличилась на 35,3% г/г.

— выручка Финтеха увеличилась на 25,4% г/г.

— операционные расходы снизились на 5,6% г/г.

*В 1П2025 выручка экосистемы МТС составила 42% от общего показателя группы.

( Читать дальше )

Блог им. fundamentalka |🏦 Пару слов о ВТБ

- 19 сентября 2025, 16:03

- |

Одним из ключевых событий уходящей торговой недели стало SPO Банка ВТБ. Банк объявил о старте SPO с ориентиром 80-90 млрд рублей, а сама сделка имела формат cash-in и направлена на увеличение нормативов достаточности капитала. Напомню, что в этом году ВТБ уже успел удивить рынок выплатой дивидендов с дивдоходностью чуть выше 27%, а чтобы вернутся к стабильным выплатам в будущем банку необходимо решить вопрос как раз с уровнем достаточности капитала.

— на текущий момент достаточность капитала H20.0 составляет 9,7%, что немного выше установленного ЦБ норматива.

Если говорить про само SPO, то предварительные итоги выглядят весьма успешными: ВТБ удалось привлечь до 84,7 млрд рублей, а сама сделка стала крупнейшей на рынке акционерного капитала в банковском секторе в Европе за последние 12 месяцев.

Залог успеха – постепенный разворот к инвесторам, помимо дивидендов, через коммуникацию, с которой стали систематически выходить менеджмент.

Кстати о целях: по итогам 2025 года ВТБ озвучил прогноз по прибыли в размере 500 млрд руб. и ROE = 19%. В 2026 году показатели ожидаются ещё выше, прибыль в районе 650 млрд руб., а ROE более 20%.

( Читать дальше )

Блог им. fundamentalka |🏙 Что там у застройщиков по итогам 1П2025?

- 19 сентября 2025, 10:22

- |

Дорогие подписчики, решил завершить торговую неделю материалом, который посвящен результатам застройщиков по итогам 1 полугодия 2025 года. В нём мы кратко пройдемся по результатам всех ключевых компаний и постараемся оценить их перспективы:

1. Самолет

— Выручка: 171 млрд руб (на уровне 1П2024)

— EBITDA: 57,5 млрд руб (+7% г/г)

— Чистая прибыль: 1,8 млрд руб (-61,9% г/г)

— Долг: 3,1x

Ситуация здесь весьма напряженная. На фоне роста процентных расходов компания отразила сильное падение по прибыли, а долговая нагрузка остается самой высокой в секторе, что естественно ставит крест на дивидендах. Ключевой негатив в Самолете заключается в его большой закредитованности: >75% долга представляют собой краткосрочные займы. При этом справедливо отмечу, что компания уже перешла в экономный режим, чтобы хоть как-то смягчить уже сложившуюся тяжелую ситуацию.

Мнение: не интересно, даже на уровне облигаций. Ждём снижения ставок и нормализации ситуации с долгом.

2. Эталон

— Выручка: 77,4 млрд руб (+34,9% г/г)

( Читать дальше )

Блог им. fundamentalka |🏦 Московская Биржа. Дивиденды становятся меньше

- 11 сентября 2025, 11:12

- |

Некогда один из ключевых бенефициаров высоких процентных ставок отчитался за 1 полугодие 2025 года. Давайте взглянем, как себя чувствует МосБиржа в разгаре цикла смягчения ДКП:

— Комиссионные доходы: 36,3 млрд руб (+21% г/г)

— Чистые процентные доходы: 29,6 млрд руб (-39,7% г/г)

— Чистая прибыль: 27,9 млрд руб (-28% г/г)

— Скор. EBITDA: 39,3 млрд руб (-23% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Позитивного в отчете практически нет, а единственной статьей с положительной динамикой вышли комиссионные доходы, которые за 1П2025 выросли на 21% г/г и составили 36,3 млрд руб. за счёт высокой активности клиентов, а также запуска новых продуктов и услуг.

*Важно отметить, что комиссионные доходы от рынка акций сократились с 3,7 млрд руб. в 1К2025 до 2,8 млрд руб. во 2К2025 на фоне снижения объемов торгов на 25%.

📉 Далее о неприятном: чистые процентные доходы за период снизились на 39,7% г/г — до 29,6 млрд руб, что обусловлено снижением процентных ставок, а также продолжающимся снижением остатков на клиентских счетах. При этом скорректированная EBITDA осталась под давлением растущих операционных расходов и сократилась на 23% г/г — до 39,3 млрд руб. В свою очередь чистая прибыль снизилась на 28% г/г — до 27,9 млрд руб. по причине роста НДПИ с 20% до 25%.

( Читать дальше )

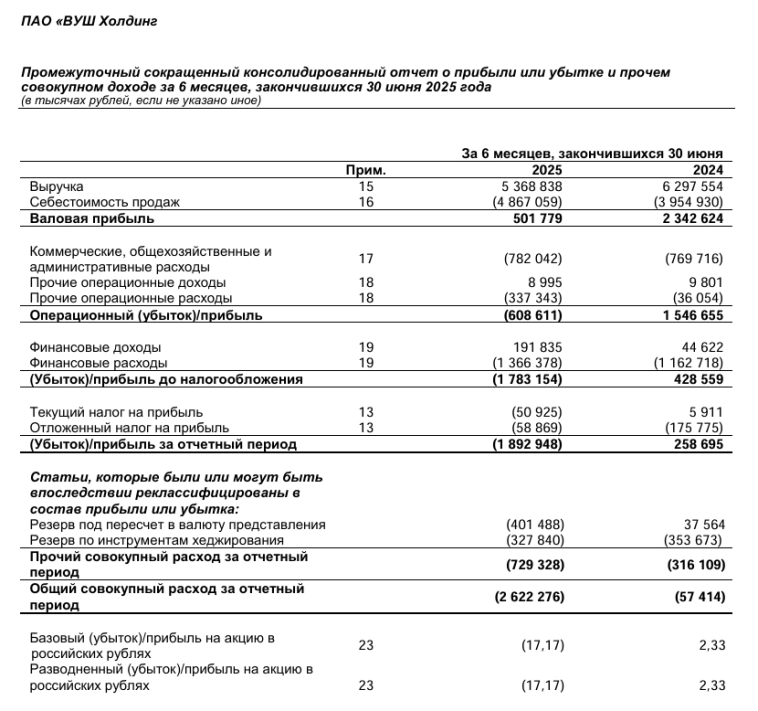

Блог им. fundamentalka |🛴 ВУШ Холдинг. Ситуация критическая

- 05 сентября 2025, 11:00

- |

Ведущий оператор кикшеринга в России — ВУШ Холдинг, представил финансовый отчет за 1 полугодие 2025 года. Давайте взглянем, есть ли какие-то позитивные сдвиги:

— Выручка: 5,3 млрд руб (-14,7% г/г)

— Операционный убыток: -600 млн руб. (против прибыли 1,5 млрд руб. г/г)

— EBITDA: 1 млрд руб (-63,6% г/г)

— Чистый убыток: -1,9 млрд руб (против прибыли 259 млн руб. г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Неблагоприятная макроэкономическая ситуация и плохие погодные условия отразились на снижении количества поездок, а также средней продолжительности поездки. Это в свою очередь конвертировалось в падение выручки на 14,7% г/г — до 5,3 млрд руб. В то же времяEBITDA осталась под давлением высокой себестоимости продаж и расходных статей, обвалившись на 63,6% г/г — до 1 млрд руб. В результате компания отразила чистый убыток в размере 1,9 млрд руб.

— рентабельность EBITDA составила 18,8% (против 43,9%).

— процентные расходы выросли на 48,6%.

( Читать дальше )

Блог им. fundamentalka |⛽️ Роснефть. Необходима девальвация

- 04 сентября 2025, 10:27

- |

Сегодня разберем финансовые результаты за 1 полугодие 2025 года, одной из крупнейших публичных добычных компаний мира — Роснефти. Давайте посмотрим, насколько негативно нефтяник переживает затяжной период крепкого рубля:

— Выручка: 4263 млрд руб (-17,6% г/г)

— EBITDA: 1054 млрд руб (-36,1% г/г)

— Чистая прибыль: 245 млрд руб (-68,3% г/г)

— P/E LTM: 8,7x

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 По итогам 1П2025 Роснефть продолжила испытывать на себе негативный эффект от дешевеющей нефти и крепкого рубля, а также высокого уровня ключевой ставки. В результате выручка и EBITDA сократились на 17,6% г/г — до 4263 млрд руб. и на 36,1% г/г — до 1054 млрд руб. соответственно. При этом чистой прибыли досталось больше всех — она рухнула на 68,3% г/г и составила 245 млрд руб.

*на динамику чистой прибыли эффект также оказали неденежные и разовые факторы. Их в отчетности компания решила не указывать.

— средняя цена Urals (USD/баррель) в 1К2025 составила $61-62.

( Читать дальше )

Блог им. fundamentalka |🚗 Европлан. Всё худшее уже в цене?

- 25 августа 2025, 09:43

- |

На пороге новая торговая неделя, а в нашем фокусе финансовые результаты за 1 полугодие 2025 года, крупнейшей российской независимой автолизинговой компании Европлан. Напомню, что ранее мы уже рассмотрели операционные показатели компании за аналогичный период:

— Чистый процентный доход: 11,9 млрд руб (-0,4% г/г)

— Чистый непроцентный доход: 8,4 млрд руб (+20% г/г)

— Чистая прибыль: 1,9 млрд руб (-78% г/г)

— Лизинговый портфель: 201,9 млрд руб (-21% с начала 2025 г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 Падение на операционном уровне не прошло бесследно, что в свою очередь конвертировалось в слабые финансовые результаты. С начала 2025 года лизинговый портфель показал снижение на 21% — до 201,9 млрд руб. При этом чистые процентные доходы показали минимальное снижение на 0,4% г/г — до 11,9 млрд руб, а чистая прибыль обвалилась на 78% г/г и составила 1,9 млрд руб, что обусловлено снижением спроса на рынке автолизинга на фоне жесткой ДКП, убытками по сделкам с низкими авансами и увеличением резервов.

( Читать дальше )

Блог им. fundamentalka |🔖 HeadHunter. Темпы роста замедляются, но дивиденды выше ожиданий

- 19 августа 2025, 09:43

- |

Сегодняшний обзор посвящен крупнейшей в РФ компании интернет-рекрутмента и по совместительству одного из ведущих представителей IT-секторе — компании Хэдхантер. На прошлой неделе она представила финансовые результаты за 1 полугодие 2025 года. Взглянем на ключевые моменты:

— Выручка: 19,8 млрд руб (+7,2% г/г)

— Скор. EBITDA: 10,2 млрд руб (-4,4% г/г)

— Скор. Чистая прибыль: 4,3 млрд руб (-12% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 1П2025 выручка выросла на 7,2% г/г — до 19,8 млрд руб. за счёт увеличения средней выручки на клиента (ARPC), консолидации HRlink в 4 квартале 2024 года, а также внушительными темпами роста сегмента HRtech.

— ARPC в сегменте «Крупные клиенты» выросла на 10,9%.

— ARPC в сегменте «Малые и средние клиенты» снизилась на 3,2%.

— количество платящих клиентов снизилось на 14,3% г/г — до 387,3 тыс. (снижение продолжается 3 квартала подряд).

— выручка сегмента HRtech отдельно во 2К2025 выросла на 159% г/г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс